Những điểm mới, trọng tâm của Luật Các tổ chức tín dụng

Luật Các tổ chức tín dụng số 32/2024/QH15 được Quốc hội khóa XV thông qua ngày 18/01/2024, thay thế Luật Các tổ chức tín dụng số 47/2010/QH12 đã được sửa đổi, bổ sung một số điều theo Luật số 17/2017/QH14. Luật gồm 15 chương, 210 điều, quy định về việc thành lập, tổ chức, hoạt động, can thiệp sớm, kiểm soát đặc biệt, tổ chức lại, giải thể, phá sản tổ chức tín dụng; việc thành lập, tổ chức, hoạt động, can thiệp sớm, giải thể, chấm dứt hoạt động của chi nhánh ngân hàng nước ngoài; việc thành lập, hoạt động của văn phòng đại diện tại Việt Nam của tổ chức tín dụng nước ngoài, tổ chức nước ngoài khác có hoạt động ngân hàng; việc xử lý nợ xấu, tài sản bảo đảm của khoản nợ xấu của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức mà Nhà nước sở hữu 100% vốn điều lệ có chức năng mua, bán, xử lý nợ. Luật có hiệu lực thi hành từ 01/7/2024, trừ khoản 3 Điều 200 và khoản 15 Điều 210 của Luật này có hiệu lực thi hành từ ngày 01/01/2025.

Luật Các tổ chức tín dụng quy định những điểm mới, nội dung trọng tâm như sau:

Thứ nhất, Sửa đổi, bổ sung các quy định về tổ chức, quản trị, điều hành, quản lý rủi ro tiệm cận với thông lệ tốt về quản trị công ty; tăng cường hơn nữa việc tự kiểm tra, kiểm soát nội bộ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, như: quy định tiêu chuẩn, điều kiện chặt chẽ hơn đối với người quản lý, người điều hành tổ chức tín dụng; tăng cường nhiệm vụ, quyền hạn đối với Hội đồng quản trị, Hội đồng thành viên, Ban kiểm soát, Tổng giám đốc của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; tăng số lượng thành viên Ban kiểm soát của ngân hàng thương mại; hoàn thiện các quy định về những trường hợp không được đảm nhiệm chức vụ, không cùng đảm nhiệm chức vụ, việc xây dựng các quy định nội bộ và hoạt động kiểm soát nội bộ, kiểm toán nội bộ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Thứ hai, Sửa đổi một số quy định nhằm hạn chế tình trạng thao túng, chi phối tổ chức tín dụng bên cạnh yêu cầu về quản trị, điều hành, như: mở rộng quy định người có liên quan của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, giảm tỷ lệ sở hữu cổ phần của cổ đông là tổ chức của tổ chức tín dụng là công ty cổ phần, giảm giới hạn cấp tín dụng; bên cạnh đó, bổ sung quy định về công bố công khai thông tin của cổ đông sở hữu từ 01% vốn điều lệ trở lên của tổ chức tín dụng nhằm tăng cường tính minh bạch. Để tránh những tác động đột ngột đến thị trường, Luật quy định chuyển tiếp đối với tổ chức, cá nhân đang sở hữu cổ phần vượt tỷ lệ theo Luật này tại tổ chức tín dụng, các hợp đồng, giao dịch, thỏa thuận đã ký với tổ chức tín dụng; không áp dụng một số quy định mới về người có liên quan đối với quỹ tín dụng nhân dân; quy định lộ trình cụ thể giảm giới hạn cấp tín dụng theo từng năm để tổ chức tín dụng có kế hoạch giảm dần một cách phù hợp.

Thứ ba, Hoàn thiện các quy định về hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài vừa đáp ứng yêu cầu về bảo đảm an toàn hoạt động vừa tạo điều kiện để tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cung ứng các sản phẩm, dịch vụ đa dạng, bao gồm cả cung ứng qua phương tiện điện tử; bổ sung quy định về cơ chế thử nghiệm có kiểm soát trong lĩnh vực ngân hàng, tạo điều kiện tiếp cận sớm với các công nghệ mới trong lĩnh vực ngân hàng, nâng cao khả năng cạnh tranh của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

|

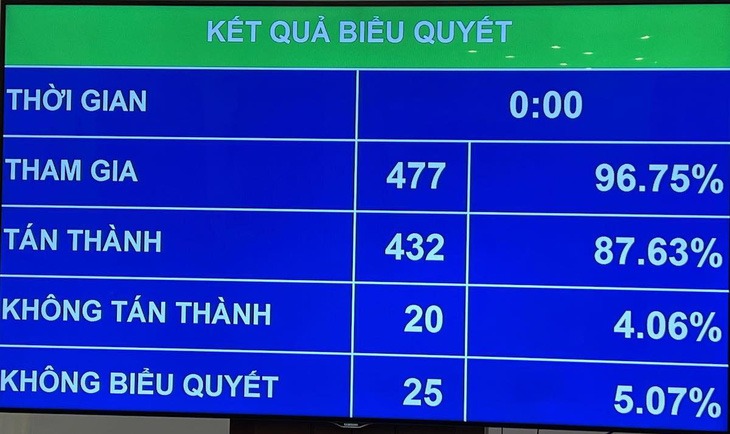

Kết quả biểu quyết Luật Các tổ chức tín dụng được Quốc hội biểu quyết thông qua tại kỳ họp bất thường lần thứ 5, Quốc hội khóa XV

Thứ tư, Bổ sung 01 chương về ngân hàng chính sách trên cơ sở luật hóa các quy định đã áp dụng ổn định trong thực tiễn của 02 ngân hàng chính sách hiện nay là Ngân hàng Chính sách xã hội và Ngân hàng Phát triển Việt Nam nhằm khẳng định địa vị pháp lý của ngân hàng chính sách, tạo điều kiện cho sự phát triển của các ngân hàng này vì mục tiêu thực hiện các chính sách kinh tế - xã hội của Nhà nước.

Thứ năm, Hoàn thiện quy định về tài chính, hạch toán, báo cáo trên cơ sở luật hóa các quy định đã áp dụng ổn định trong thực tiễn, như quy định về vốn, doanh thu, chi phí, lãi phải thu, dự phòng rủi ro, phân phối lợi nhuận và các quỹ… nhằm thúc đẩy sự phát triển bền vững của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cũng như đáp ứng các yêu cầu về tài chính, hạch toán, kế toán theo chuẩn mực quốc tế, bảo đảm tính minh bạch, hiệu quả, tạo cơ sở pháp lý trong triển khai thực hiện cũng như quản lý, giám sát đối với hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Thứ sáu, Tiếp tục hoàn thiện hành lang pháp lý để xử lý tổ chức tín dụng yếu kém như quy định về can thiệp sớm, kiểm soát đặc biệt, cho vay đặc biệt tổ chức tín dụng trên cơ sở nâng cao tính tự chịu trách nhiệm của tổ chức tín dụng, bảo đảm sự an toàn, lành mạnh của hệ thống tổ chức tín dụng; trong đó bổ sung quy định ngân hàng thương mại, chi nhánh ngân hàng nước ngoài phải xây dựng phương án khắc phục dự kiến trong trường hợp can thiệp sớm nhằm để tổ chức tín dụng chủ động và xử lý kịp thời khi xảy ra vấn đề phải can thiệp sớm; bổ sung quy định xử lý trường hợp tổ chức tín dụng bị rút tiền hàng loạt.

Thứ bảy, Bổ sung một số quy định về xử lý nợ xấu, tài sản bảo đảm trên cơ sở luật hóa một số nội dung phù hợp tại Nghị quyết số 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng, tạo điều kiện để thị trường mua bán nợ phát triển, như quy định về bán nợ xấu và tài sản bảo đảm của khoán nợ xấu; mua, bán nợ xấu của tổ chức mua bán, xử lý nợ; mua, bán khoản nợ xấu có tài sản bảo đảm là quyền sử dụng đất, tài sản gắn liền với đất, tài sản gắn liền với đất hình thành trong tương lai, thứ tự ưu tiên thanh toán khi xử lý tài sản bảo đảm của khoản nợ xấu, chuyển nhượng tài sản bảo đảm. Những quy định này giúp thị trường mua, bán nợ phát triển và hỗ trợ tốt hơn cho quá trình xử lý nợ xấu của tổ chức tín dụng, mặt khác, vẫn nêu cao tính tự chịu trách nhiệm của tổ chức tín dụng trong việc xử lý nợ xấu, xử lý tài sản bảo đảm.

Thứ tám, Hoàn thiện quy định về cơ quan quản lý nhà nước, trong đó tăng cường trách nhiệm thanh tra, giám sát của Ngân hàng Nhà nước; quy định sự phối hợp giữa Ngân hàng Nhà nước và các cơ quan, nhất là Bộ Tài chính trong công tác quản lý nhà nước và kiểm tra, thanh tra, giám sát trong mối quan hệ liên thông giữa ngân hàng - chứng khoán - bảo hiểm nhằm nâng cao tính hiệu quả trong quản lý, giám sát và kịp thời phát hiện, xử lý vi phạm.

Ngoài các nội dung nêu trên, Luật Các tổ chức tín dụng đã bổ sung 01 điều về hành vi bị nghiêm cấm; quy định giấy phép đồng thời là giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký hoạt động để giảm thiểu thủ tục hành chính cho tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; bổ sung trách nhiệm của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài trong việc bảo vệ quyền lợi khách hàng...

TTR (Tổng hợp)

Ý kiến bạn đọc

- Đang truy cập50

- Hôm nay6,675

- Tháng hiện tại590,882

- Tổng lượt truy cập4,269,329